租税条約のPEについての条文を実際に読んでみよう!

「二重課税と租税条約」の記事で、日本が外国と租税条約を締結していることはすでにお話ししました。

今回は、その租税条約の中で、特に「PEの定義」について実際にどのように定められているのかを見てみたいと思います。

OECDモデル租税条約で見るPEの定義

まず、「OECDモデル租税条約」とは何か、についてご説明します。

OECDとは、欧米の先進国が主に加盟している経済協力機構です。

日本もこれに加盟しております。

そして、このOECDに加盟している国は、OECDモデル租税条約を採用するように勧告されております。

よって、日本がOECD加盟国と締結している租税条約は、OECDモデル租税条約をベースとしております(OECD非加盟国との間では、OECDモデル租税条約をベースにしているわけではありません)。

そこで、OECDモデル租税条約の条文がどうなっているのか?を見ることは、日本が各国と締結している租税条約を理解する上で一応役に立つと言えるでしょう。

以下が、OECDモデル租税条約のPEの定義に関する条文の原文とその訳です。

- For the purpose of this Convention, the term “permanent establishment” means a fixed place of business through which the business of an enterprise is wholly or partly carried on.

- The term “permanent establishment” includes especially:

a) a place of management;

b) a branch;

c) an office;

d) a factory;

e) a workmanship, and

f) a mine, an oil or gas well, a quarry or any other place of extraction of natural resources.

3. A building site or construction or installation project constitutes a permanent establishment only if it lasts more than twelve months.

| 訳:

1.この条約の適用上、「恒久的施設」とは、事業を行う一定の場所であって企業がその事業の全部又は一部を行っている場所をいう。 2.「恒久的施設」には、特に、次のものを含む。 (a) 事業の管理の場所 (b) 支店 (c) 事務所 (d) 工場 (e) 作業場 (f) 鉱山、石油又は天然ガスの抗井、採掘場その他天然資源を採取する場所 3.建築工事現場又は建設若しくは据付工事は、十二箇月を超える期間存続する場合に限り、「恒久的施設」とする。 |

PEとは、事業を行う一定の場所である

まず注目していただきたいのは、水色部分である「事業を行う一定の場所(a fixed place of business)」という文言とその下に記載されている(a)~(f)のPEの具体例です。

ここの記載から、支店等がPEに該当することになることはわかると思いますが、これはあくまで例示です。

よって、ここに列挙されているもの以外にも、「事業を行う一定の場所」であれば、PEとなります。

ここで問題になるのが、支店ではなく、「駐在員事務所」の場合です。

駐在員事務所とは、一般には、「実際の営業活動を開始する前に、情報収集や連絡取次などの準備的・補助的な活動を行うために利用される形態」です。

つまり、駐在員事務所は、営業活動そのものを行うものではないため、そこが所得を得るということもなく、結果、課税されないと一般的には言えます。

つまり、駐在員事務所は、通常は、「事業を行う一定の場所」ではないのです。

しかし、名称は駐在員事務所であっても、その実質的な機能が支店に当たるような場合には、それはPEと判断される危険があります。

よって、駐在員事務所を設ける場合には、そこで行う業務の内容から、「あそこは支店だ!!」とその国の税務当局に思われないようなものに限定することが対策として必要です。

建設現場がPEとなる条件

次に、上記の黄色部分に着目してください。

これは、建設工事現場又は建設若しくは据付工事がPEとなるのは、その工事が12ヶ月を超える場合であるとされております。

しかし、この期間は、日本が締結しているあらゆる国との租税条約で常に12ヶ月とされているわけではありません。

例えば、インドネシアやベトナムとの租税条約では、この期間は6ヶ月とされております。

よって、どこかの国で建設工事等をする場合には、「PEとなる期間は何ヶ月なのか?」という点は、事前に租税条約を読んで確認することをお勧めいたします。

そうしないと、「PEに当たらないと思っていたのに、実はPEに該当していた!」ということになり、その結果、現地でそのPEに帰属する所得について課税されることになります(この場合、二重課税を避けるために、外国税額控除制度を使うことになります)。

ベトナムとの租税条約(コンサルタントもPEとなる!)

次に、日本とベトナム間で締結された租税条約のPEについて定めた以下の条文を見てみたいと思います。

An enterprise of a Contracting State shall be deemed to have a permanent establishment in the other Contracting State if it furnishes in that other Contracting State, services including consultancy services through employees or other personnel provided that such activities last (for the same project or two or more connected projects) for a period or periods aggregating more than six months within any twelve-month period.

| 訳:

一方の締約国の企業が他方の締約国内において使用人その他の職員を通じて役務の提供(コンサルタントの役務の提供を含む。)を行う場合には、このような活動が単一の事業又は複数の関連事業について12箇月の間に合計6箇月を超える期間行われるときに限り、当該企業は、当該他方の締約国内に「恒久的施設」を有するものとされる。 |

これは、訳を読んでいただければわかるとおり、外国で役務の提供を行う場合にも、その期間によってはPEとなる、というものです。

特に、「ある特定の事業」について12ヶ月の間に合計6カ月を超える期間での役務提供の場合のみならず、「複数の関連事業」について12ヶ月の間に合計6カ月を超える期間での役務提供をする場合にもPEとなる点に注意が必要です。

「別の事業」であっても、「関連する事業」である場合には、それらの事業の期間は合算されて判断されることになります。

また、ここでいう12ヶ月は、一会計年度を指しているわけではありません。どこから数え始めても、12ヶ月の中で合計六ヶ月を超えればPEとなります。

この役務提供についての条文は、日本が締結しているあらゆる国との租税条約に定められているわけではありません。

都度、租税条約を確認するなり、経理部門に相談するなりしよう!

上記から、日本が締結している租税条約は、全て同じ内容というわけではなく、相手国が異なると、租税条約の内容にも違いがあることが分かっていただけたかと思います。

特にPEに当たるかどうかは税務上重要な問題ですので、都度、会社の経理部門に相談されることをお勧めいたします

※(・・・と、ここまで記事を書きながら、租税条約絡みの問題は経理では扱っておらず、それは法務部門の担当だ、という会社もあるかもしれない、と思いました。確かに租税条約自身は条約、つまり法律系の話ですので法務というのも一応ありえるかと思いますが、そんなことをいったら、世の中のあらゆることは法律で定められており、それらが全て法務の担当とはならないと思いますので(労働問題は労働法が扱っておりますが、通常、会社の中の担当部門は法務ではなく、総務・人事・勤労系の部門が担当されているように)、おそらく、税務を扱う経理・財務関係の部署が租税条約周りを扱われているのが大半の会社なのではないかと思います。いずれの部署であっても、このPE問題は大事な事項なので、その担当部署の方によく相談して進めることをお勧めします)。

なお、各国との租税条約の原文・和文はこちらの外務省のホームページから閲覧でき、便利です。

http://www3.mofa.go.jp/mofaj/gaiko/treaty/index.php

租税条約を閲覧する際には、なるべく、原文を確認することをお勧めします。訳が間違っていることはまずないと思いますが、相手が外国である以上、少なくとも、英語と照らしながら日本語を読まれるほうが、間違いないと思います。

| ①税務知識の必要性について | ②二重課税と租税条約 | ➂PEなければ課税なし!外国に支店、建設現場、代理人を使う場合は事前に経理に相談しよう! | ④租税条約のPEについての条文を実際に読んでみよう! |

| ⑤移転価格税制と独立当事者間価格について |

2023年12月22日から、7冊目の著書、『1日15分で習得 契約類型別英単語1100』(中央経済社、価格:2,530円(税込み))が出版されました!

全国の大手書店さんで販売を開始しております。

ぜひ、書店さんにお立ち寄りの際に、パラパラとめくってみてください。

もちろん、アマゾンなどの通販でもお買い求めいただけます。

→アマゾンはこちらから!

→楽天はこちらから!

→紀伊国屋さんはこちら!

→hontoはこちら!

今回は、これまで以上に、見やすさと使いやすさを重視して本を作りました。

本書で学ぶことで得られる効果

自分の業務に必要な範囲に絞って効率よく英文契約書で頻出する英単語を身につけることができます。

それは、本書が以下に記載する特徴を備えているからです。

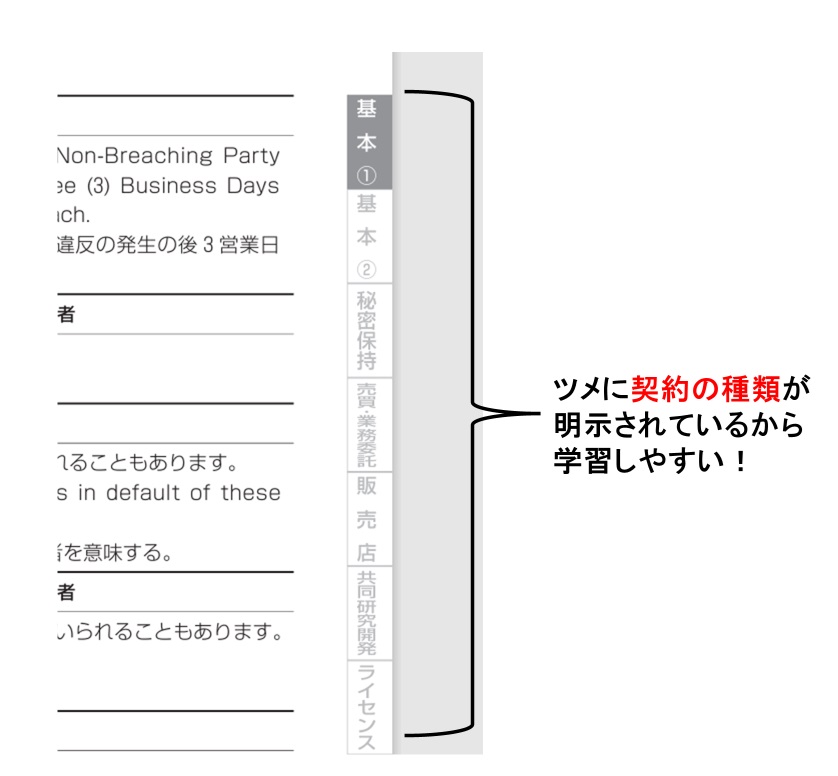

1.英文契約で頻出する英単語を契約類型毎に分類して掲載しています。

これにより、ご自分の業務でよく触れる機会がある契約で頻出する英単語に絞って取り組むことができるので、必要な分だけ効率よく契約英単語を身につけることができます。

具体的には、以下のように分類しています。

第一章 絶対に押さえておきたい英単語

第二章 英文契約の条文の基本的な型を構成する英単語

第三章 秘密保持契約の英単語

第四章 売買・業務委託契約の英単語

第五章 販売店契約の英単語

第六章 共同研究契約の英単語

第七章 ライセンス契約の英単語

第八章 合弁契約の英単語

第九章 M&A契約の英単語

第十章 一般条項に関する英単語

第十一章 その他の英単語

なお、どの分野の契約書を読む場合でも、まずは第一章~第4章の英単語を集中的に身につけることをお勧めします。これらの章に掲載されている英単語は、第五章~第九章までのどの種類の契約書にも頻出する英単語だからです。

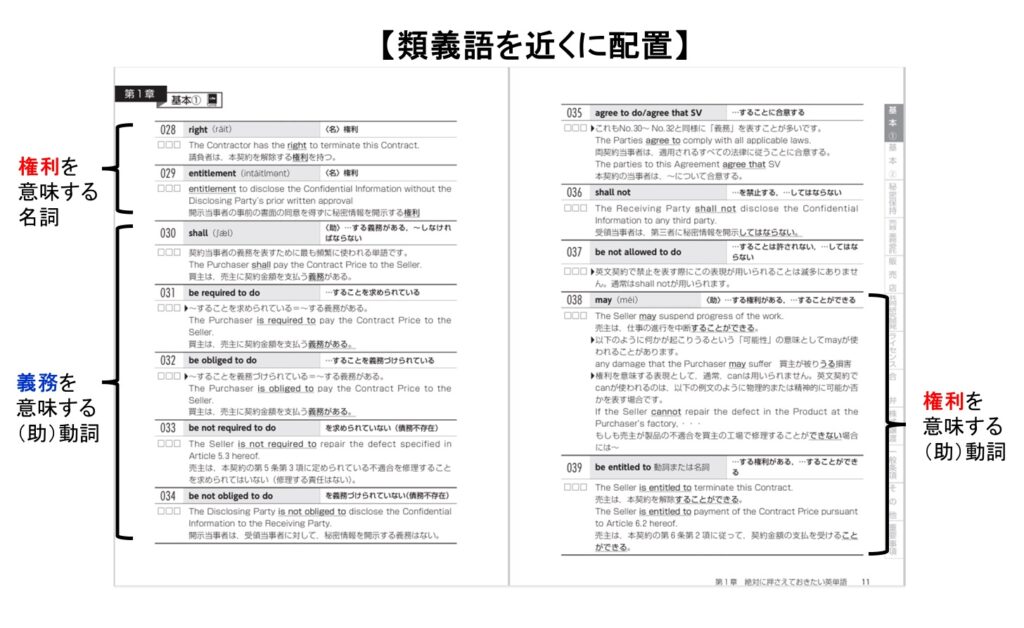

2.同義語・類義語・反義語の英単語を近くに配置しています。

そのため、それらをまとめて覚えることができます。

バラバラに覚えようとするよりも、記憶に定着しやすいはずです。

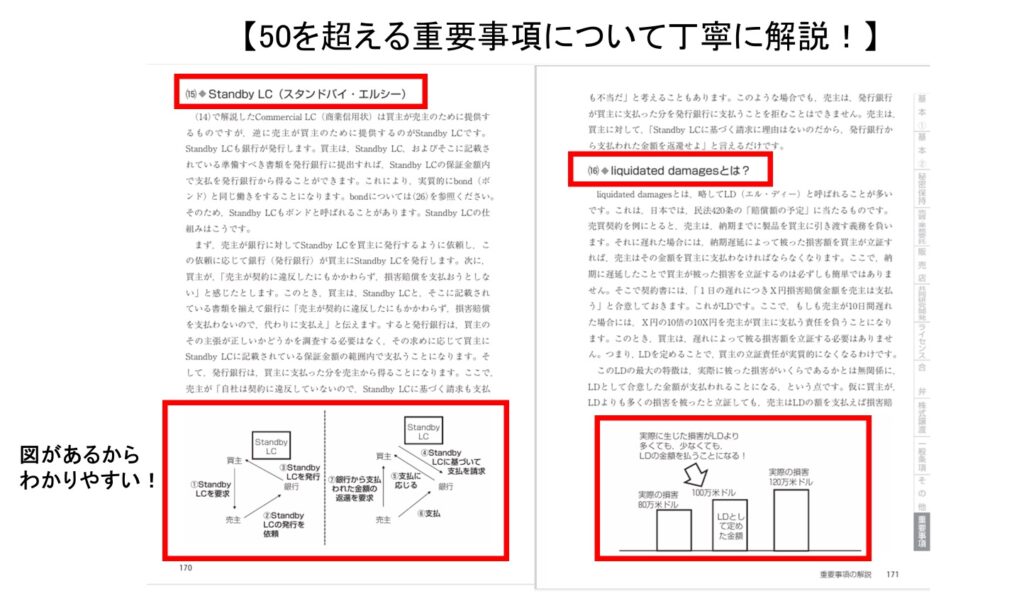

3.単語の単純な意味を知っているだけでは業務を行う上では十分とはいえない50を超える単語について、重要事項として解説をしています(P162以降をご参照)。

例えば、liquidated damagesは「予定された損害賠償金額」ですが、これは具体的にどのようなものなのか?という点について、業務を行う上で最低限押さえておくべき事項を記載しております。